8 ขั้นตอนสู่ความมั่นคงทางการเงิน

ความมั่นคงทางการเงินไม่ได้หมายถึงแต่ความร่ำรวยเพียงอย่างเดียว แต่ความหมายจริงๆ นั่นคือ ความพอเพียงทางการเงิน ซึ่งในแต่ละคนก็มีความต้องการหรือความพอเพียงทางการเงินที่ไม่เท่ากัน แต่ที่แน่ๆ การมีความมั่นคงทางการเงินหรือการวางแผนทางการเงินจะทำให้เราหมดห่วงเรื่องภาระค่าใช้จ่าย อุ่นใจได้ว่าจะมีเงินเหลือพอสำหรับใช้จ่ายในอนาคตและในสถานการณ์ฉุกเฉิน ซึ่งการมีฐานะทางการเงินที่มั่นคงนั้นเป็นกระบวนการที่ต้องใช้เวลา มาดูกันว่า 8 ขั้นตอนสู่ความมั่นคงทางการเงินนั้น มีอะไรบ้าง

ไม่ว่าจะเป็นกรศึกษาหาความรู้ ทักษะต่างๆ ที่จำเป็นในการทำงานและใช้ชีวิต ส่งเสริมให้เกิดความก้าวหน้าในอาชีพ รวมถึงความรู้ทางด้านการวางแผนการเงิน ไปจนถึงเรื่องสุขภาพร่างกายที่ต้องรักษาให้สมบูรณ์แข็งแรงอยู่เสมอ เพราะสิ่งเหล่านี้หมายถึงโอกาสในการหารายได้ต่อไป

การได้ทำอาชีพหรือหารายได้จากสิ่งที่ตัวเองชอบ ถือเป็นการเริ่มต้นที่ดี เพราะเรามีแนวโน้มที่จะมีความสุขมากกว่า และอยู่กับสิ่งที่ชอบได้นานกว่า รวมทั้งมีความสนใจที่จะหาความรู้เพิ่มเติมจากที่มีอยู่ได้ไม่ยากด้วย

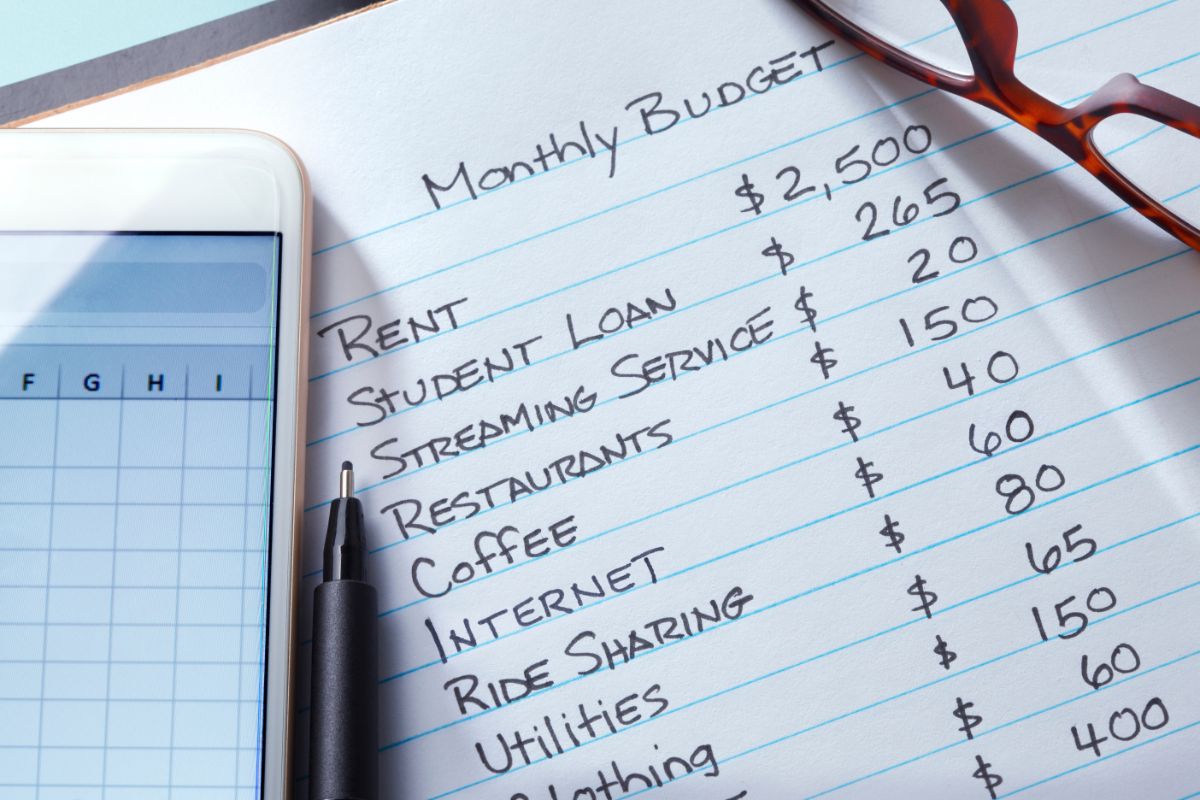

ในแต่ละเดือนควรบันทึกว่าเราใช้จ่ายไปมากน้อยเท่าไรกับเรื่องอะไรบ้าง อาจจะเป็นการใช้จ่ายเพื่อตัวเอง หรือเพื่อครอบครัว ซึ่งการบันทึกรายจ่ายนั้นเพื่อให้เห็นชัดเจนว่าเราใช้จ่ายอย่างสมเหตุสมผลหรือไม่ และสามารถวางแผนการเงินต่อไปได้ไม่ยาก โดยเฉพาะค่าใช้จ่ายที่จำเป็น เช่น ค่าเช่าบ้านหรือค่าผ่อนบ้าน ค่าใช้จ่ายด้านสาธารณูปโภค ค่าอาหาร และค่าผ่อนรถหรือค่าเดินทาง ควรควบคุมให้ไม่เกิน 50% ของรายได้ต่อเดือน ที่สำคัญคือส่วน ของการออมเงินเพื่ออนาคตและงบฉุกเฉิน ควรตั้งไว้ที่ 10-20% ต่อเดือน และค่าใช้จ่ายอื่นๆ ไม่เกิน 30% ต่อเดือน เป็นต้น ทั้งนี้จำนวนสัดส่วนของค่าใช้จ่ายต่างๆ นี้ สามารถยืดหยุ่นไปตามแผนการใช้ชีวิตในแต่ละคนได้

เมื่อเราทำงานได้สักพัก โอกาสในการสร้างรายได้ก็มีมากขึ้น แต่เมี่อรายได้มากขึ้น ไม่ได้หมายความว่าเราควรสร้างหนี้กับของใช้ฟุ่มเฟือยมากขึ้น หรือใช้ชีวิตที่หรูหราจนเกินพอดี กล่าวคือใช้ได้แต่ให้เหลือเงินที่ควรนำมาออมเพิ่มและลงทุนเพิ่มเพื่อให้งอกเงยขึ้น เพราะจะช่วยสร้างความมั่นคงทางการเงินได้เร็วขึ้น

ด้วยภาวะเศรษฐกิจที่ไม่แน่นอน หากเกิดความเจ็บป่วยของสุขภาพ หรืออุบัติเหตุที่อาจเกิดขึ้นได้ตลอดเวลา ดังนั้น เราจึงควรมีการแบ่งรายได้ส่วนหนึ่งเป็นเงินฉุกเฉินที่เอามาใช้ได้ทันทีเมื่อเกิดเหตุการณ์ที่คาดคิดเหล่านี้ เพราะจะช่วยให้ลดความกังวลไปได้มากและช่วยให้เรามีเวลาคิดและจัดการชีวิตต่อไปได้ โดยจำนวนเงินที่ควรตั้งเป็นงบฉุกเฉิน ควรมีอย่างน้อยสำหรับอยู่ได้โดยไม่ต้องทำงานประมาณ 6-12 เดือน รวมทั้งประกันสุขภาพและอุบัติเหตุก็ต้องทำไว้ เพราะหากเจ็บป่วยหรือบาดเจ็บจนต้องรักษาตัวในโรงพยาบาลจะได้ไม่กระทบกับเงินที่เราเก็บไว้ใช้ในอนาคตและไม่เป็นภาระกับคนใกล้ชิด

หนี้สินที่ไม่ก่อให้เกิดรายได้และคิดดอกเบี้ยสูง เช่น เงินกู้ยืมส่วนบุคคล หนี้บัตรเครดิต ควรรีบชำระให้หมด และพยายามอย่าสร้างหนี้สินประเภทนี้อีก ควรใช้จ่ายภายในงบประมาณที่กำหนดในแต่ละเดือน โดยหักค่าใช้จ่ายที่จำเป็นและเงินออมออกก่อน เพราะหากไม่รักษาวินัยทางการเงินให้ดี การสร้างความมั่นคงทางการเงินคงเป็นไปได้ยาก

หลายคนคิดว่าทำไมต้องรีบเตรียมเงินสำหรับไว้ใช้ในวัยเกษียณ เพราะมันอีกตั้งยาวไกล จริงๆ แล้วการเริ่มต้นแต่เนิ่นๆ จะทำให้เราเป็นอิสระทางการเงินได้เร็วกว่าคนอื่น เพราะเงินที่สะสมได้จากการออมและลงทุน ได้ดอกผลมาก็นำลงทุนเพิ่ม เงินก้อนเล็กก็จะค่อยๆ กลายเป็นเงินก้อนโตขึ้นเรื่อยๆ สำหรับคนที่ทำงานประจำ หลายบริษัทจะให้สิทธิพนักงานเข้าร่วมกองทุนสำรองเลี้ยงชีพเพื่อเอาไปใช้ในยามเกษียณ ขอให้เราออมในสัดส่วนที่สูงสุดเท่ากับสัดส่วนที่บริษัทจะสมทบให้ หรือหากไม่ไหวที่สูงสุด แต่อย่างน้อยก็ควรต้องเข้าร่วมกองทุนเพื่อเก็บออมไว้ และหากย้ายบริษัท ก็ให้โอนไปบริษัทใหม่และสะสมต่อไป ไม่ควรนำออกมาใช้ก่อนกำหนด

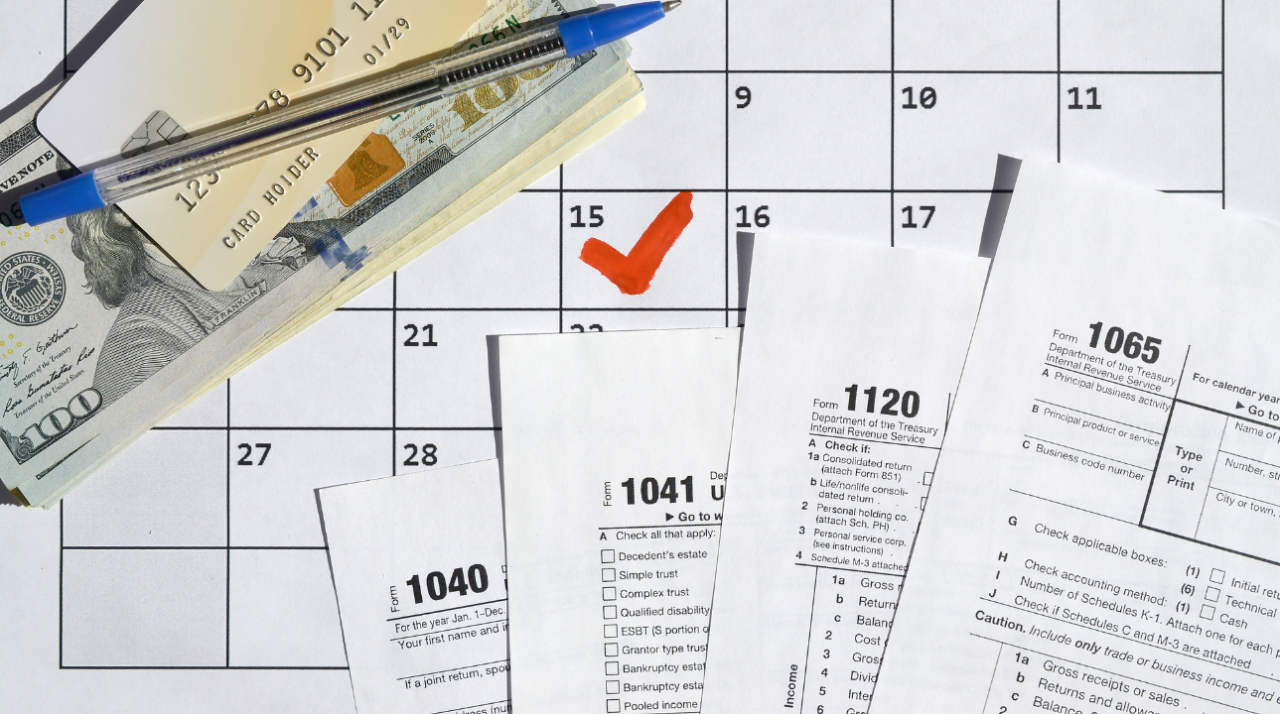

นอกจากนี้ ยังมีประกันชีวิตแบบบำนาญที่เป็นเครื่องมือช่วยออม และวางแผนสำหรับการเกษียณที่ให้ผลประโยชน์แน่นอนเมื่อเกษียณ ทั้งนี้ ประกันชีวิตประเภทนี้ยังให้สิทธิประโยชน์ในการลดหย่อนภาษีรายได้ส่วนบุคคลตามเงื่อนไขของกรมสรรพากรอีกด้วย

การทำประกันชีวิต เป็นเครื่องมือที่ช่วยสร้างความมั่นคงทางการเงินให้กับครอบครัว ในกรณีที่ผู้เอาประกันเสียชีวิต หรือทุพพลภาพถาวรสิ้นเชิง เงินประกันชีวิตที่จ่ายให้แก่ผู้รับประโยชน์ จะช่วยทดแทนรายได้ที่ผู้เอาประกันสูญเสียไป ซึ่งหากกำลังมองหาประกันที่ช่วยสร้างความมั่นคงทางการเงินให้กับครอบครัว ขอแนะนำประกันภัยคุ้มครองตลอดชีพ สุพรีม ไลฟ์ โพรเทคเตอร์ 90/20 ช่วยให้มั่นใจได้ว่าคนที่คุณรักจะมีคุณภาพชีวิตที่ดีอย่างที่ต้องการ แม้ในวันที่คุณไม่สามารถดูแลเขาอย่างใกล้ชิดได้แล้ว

8 ขั้นตอนสู่ความมั่นคงทางการเงิน

ซื้อประกันชีวิตให้พ่อแม่: มอบความคุ้มครอง ดูแลคนที่เรารัก

สอนวิธียื่นภาษีออนไลน์แบบเข้าใจง่ายในทุกขั้นตอน

สงวนลิขสิทธิ์ @ ชับบ์ 2022 เนื้อหาในเอกสารนี้มีขึ้นเพื่อให้ข้อมูลเท่านั้น และจะไม่ถือว่าเป็นการให้คำแนะนำใด ๆ โปรดตรวจสอบข้อกำหนด เงื่อนไข และข้อยกเว้นฉบับสมบูรณ์ของนโยบายของเราเพื่อพิจารณาความเหมาะสม ความคุ้มครองอาจได้รับการรับประกันโดยบริษัทชับบ์ หรือบริษัทในเครือข่ายอย่างน้อยหนึ่งราย สิทธิความคุ้มครองและบริการบางอย่างอาจไม่สามารถใช้ได้ในบางประเทศและบางเขตพื้นที่ ชับบ์® และประทับตราพาณิชย์ของชับบ์ Insured.SM เป็นเครื่องหมายการค้าของชับบ์ที่ได้รับการคุ้มครอง

ติดต่อเรา

ให้ ชับบ์ ไลฟ์ ปกป้อง ดูแลคุณ

หากท่านมีข้อสงสัยหรือต้องการข้อมูลเพิ่มเติม โปรดติดต่อเรา เพื่อรับคําแนะนําเกี่ยวกับการปกป้อง คุ้มครองจากความเสี่ยงต่างๆ